從全球范圍來看����,大約有8400萬的離岸金融賬戶信息,涵蓋了超過10萬億歐元的資產�����。

根據(jù)經合組織(OECD) 的研究數(shù)據(jù)顯示:稅基侵蝕和利潤轉移(BEPS)的做法每年也給各國造成1000-2400億美元的收入損失�,相當于全球企業(yè)所得稅收入的4-10%。

為此����,除了經合組織成員,也已經有130多個國家和管轄區(qū)(包括中國香港)正在共同合作���,試圖終止“利用稅收規(guī)則的差距和不匹配來逃避納稅”的避稅策略�����。它們都希望能夠提高國際稅務規(guī)則的一致性���,并確保更透明的稅務環(huán)境。其中所達成的最主要共識包括:

制定在沒有或只有名義稅收管轄區(qū)的實質性活動的全球標準��。

“這一全球標準意味著����,如果核心業(yè)務功能不是由同一業(yè)務實體承擔,或在同一地點��,則移動業(yè)務收入不能停放在零稅收管轄區(qū)�。

強制自發(fā)交換納稅人特定裁決的相關信息,即通過信息交換建成透明框架。

“該方法規(guī)定了司法管轄區(qū)完成同行審查的程序機制����,包括收集相關數(shù)據(jù)的過程、報告的準備和批準�����、審查的輸出和后續(xù)過程����。

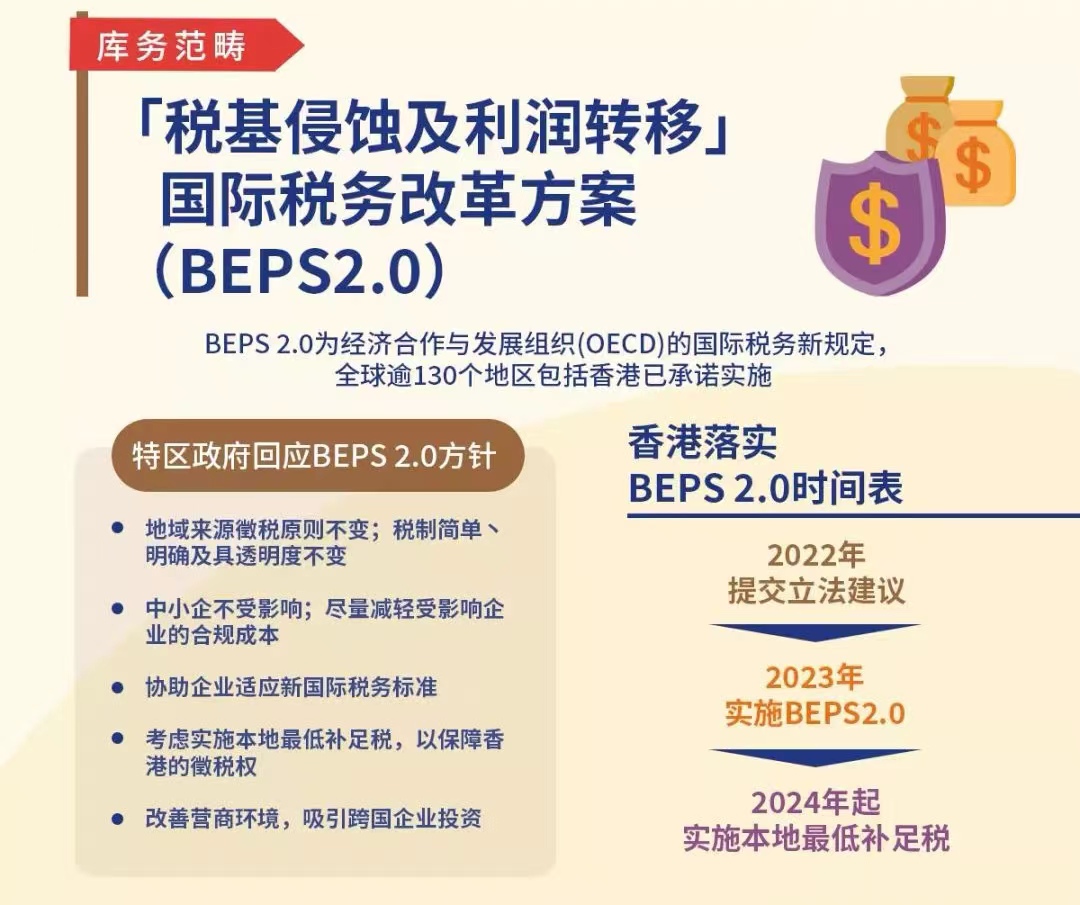

據(jù)香港財經事務及庫務局信息:香港已有相關計劃進行利得稅方面的改革(「稅基侵蝕及利潤轉移」國際稅務改革方案/BEPS2.0)。

▲圖源:香港財經事務及庫務局

初步方案將對超大型跨國企業(yè)集團的剩余利潤征稅權分配���,以及大型跨國企業(yè)集團的全球最低實際稅率的影響最為深遠�����。香港政府對于BEPS2.0的回應如下:

▍保留地域來源征稅原則�,即稅制簡單�、明確及透明度不變;

▍中小型企業(yè)不會受影響��,會盡量減少受影響企業(yè)的合規(guī)成本�����;

▍協(xié)助企業(yè)適應新國際稅務標準�;

▍考慮實施本地最低補足稅,以保障香港的征稅權���;

▍改善營商環(huán)境���,吸引跨國企業(yè)投資。

按照計劃�����,該方案將在2022年提交立法建議��,并于2023年實施����,最終考慮在2024年起實施本地最低補足稅。

???

可以說�����,“最低稅率”的未來趨勢還是相當明朗的�,所以對于跨國企業(yè)來說,仍然有必要隨時跟進國際經濟規(guī)則的變動,以適時調整企業(yè)架構和戰(zhàn)略��,避免不必要的成本支出�����。對此��,在岸港也會持續(xù)關注�,并隨時分享最新動態(tài)。